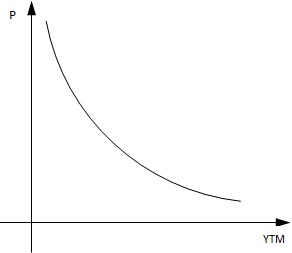

- jak cena obligacji zależy od wymaganej stopy dochodu (YTM);

- jak stopa dochodu (YTM) w okresie do wykupu obligacji zależy od rynkowej ceny obligacji.

Omówmy wymienione zależności na prostym przykładzie.

Przykład 1

Rozpatrujemy obligacje, których termin wykupu przypada za 3 lata, ich wartość nominalna wynosi 1000 zł, oprocentowanie jest równe 6%, a odsetki wypłacane są raz w roku. Jak zmieni się cena tych obligacji, jeżeli w związku ze zmianami rynkowymi zmieni się oczekiwana stopa dochodu przez inwestorów (YTM) i wyniesie odpowiednio 5%, 6% oraz 7%?

Wzór ogólny wygląda następująco:![]()

gdzie:

P – Cena (wartość) obligacji

Ct – przepływy pieniężne z tytułu obligacji w okresie t

YTM – stopa dochodu obligacji

dla YTM = 5%

dla YTM = 6%

- dla YTM = 7%

Z obliczeń wynika jasno, że w przypadku gdy stopa dochodu wymagana przez inwestorów jest równa oprocentowaniu obligacji, to jej cena będzie równa wartości nominalnej (b). Z kolei gdy stopa dochodu jest niższa niż oprocentowanie obligacji (a), oznacza to, że obligacja generuje wyższe odsetki niż wynikające z oczekiwanej rentowności, a zatem jest interesująca dla inwestorów. W związku z dużym zainteresowaniem takimi obligacjami, wzrasta na nie popyt, a tym samym cena obligacji rośnie powyżej wartości nominalnej. Jeśli zaś stopa dochodu jest wyższa (c), niż oprocentowanie obligacji – inwestorzy otrzymują niższe odsetki niż oczekują z danego papieru. Wtedy obligacja jest wyprzedawana przez inwestorów, a w związku z rosnącą podażą, jej cena spada i jest sprzedawana z dyskontem (poniżej wartości nominalnej).

Z powyższego przykładu można wysnuć jeszcze jedną istotną właściwość wynikającą z zależności pomiędzy ceną obligacji oraz jej rentownością. Mianowicie wzrost wartości obligacji, wywołany spadkiem stopy dochodu o 1 pkt procentowy (a) jest wyższy niż spadek wartości obligacji wywołany wzrostem stopy dochodu o 1 pkt procentowy (c). Jak wynika z powyższego przykładu w przypadku a) cena wzrosła o 27,28, podczas gdy w przypadku c) cena obligacji spadła o 26,25.

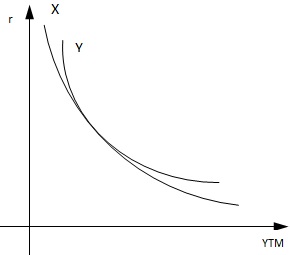

Opisana powyżej właściwość obligacji jest nazywana wypukłością obligacji (convexity) i została przedstawiona na poniższym wykresie.

Obligacja Y charakteryzuje się większą wypukłością niż obligacja Y. Oznacza to, że przy takim samym wzroście rentowności obligacji, cena obligacji Y spadnie w mniejszym stopniu niż cena obligacji X. Natomiast w przypadku spadku rentowności obligacji, cena obligacji Y wzrośnie bardziej niż cena obligacji X.

Z wypukłością obligacji związane są jeszcze dwie inne, równie ważne z punktu widzenia inwestorów, właściwości:

- im niższe jest oprocentowanie obligacji, tym większe odnotowuje się wahania cen obligacji przy zmianie rentowności obligacji (przy założeniu, że są to obligacje o stałym oprocentowaniu, jednakowym terminie wykupu oraz jednakowej rentowności na początku);

- im dłuższy okres do wykupu obligacji, tym większe odnotowuje się wahania cen obligacji przy zmianie rentowności obligacji (przy założeniu, że są to obligacje o stałym oprocentowaniu, jednakowym oprocentowaniu i jednakowej rentowności na początku).

Podsumowując, im niższe oprocentowanie lub im dłuższy termin do wykupu obligacji, tym są one bardziej podatne na zmiany cen. Rozpatrzmy te właściwości na drugim przykładzie.

Przykład 2

Dane są dwie obligacje X i Y o stałym oprocentowaniu 5% i wartości nominalnej 1000 zł. Odsetki w obu przypadkach są wypłacane raz w roku. Termin wykupu obligacji X przypada za 1 rok, natomiast obligacji Y za 3 lata. Rentowność obu obligacji jest jednakowa i wynosi 5%, jednak w związku z przewidywanym wzrostem stóp procentowych oczekuje się wzrostu wymaganej stopy dochodu o 1 pkt procentowy. W jakim stopniu zmieni się kurs obligacji X oraz Y?

Zgodnie z naszymi wyliczeniami z poprzedniego przykładu, w aktualnej sytuacji rynkowej (tj. gdy oprocentowanie obligacji oraz YTM wynosi 5%) cena obligacji jest równa ich wartości nominalnej.

- obligacja X (po spadku YTM do 4%)

- obligacja Y (po spadku YTM do 4%)

Zgodnie z naszym założeniem, kurs obligacji, która posiadała dłuższy termin do wykupu zmniejszył się w znacznie większym stopniu.

Rozpatrzmy teraz te same obligacje X i Y, jednak przy założeniu, że mają taki sam termin wykupu (3 lata), ale różne oprocentowanie. Oprocentowanie obligacji X wynosi 4%, natomiast obligacji Y – 5%. Rentowność obligacji wynosi 5%. W jakim stopniu zmieni się kurs obu obligacji przy założeniu, że YTM obniży się o 1 pkt procentowy?

- Cena obligacji X dla YTM = 5%

Cena obligacji X po spadku YTM do poziomu 4% Procentowa zmiana ceny wyniosła 2,72%.

Procentowa zmiana ceny wyniosła 2,72%. - Cena obligacji Y dla YTM = 5%

Cena obligacji X po spadku YTM do poziomu 4% Procentowa zmiana ceny wyniosła 2,70%.

Procentowa zmiana ceny wyniosła 2,70%.

Zgodnie z naszym założeniem, kurs obligacji, która posiadała niższe oprocentowanie zmienił się w większym stopniu.

Z przedstawionych w powyższym artykule przykładów można wysnuć wniosek, że wahania kursów obligacji notowanych na Catalyst mogą następować w wyniku tych samych zdarzeń rynkowych, jednak często ten sam czynnik może w różnym stopniu wpłynąć na kurs obligacji. Należy o tym pamiętać zwłaszcza w przypadku, gdy mamy do czynienia z obligacjami o krótkim terminie do wykupu.