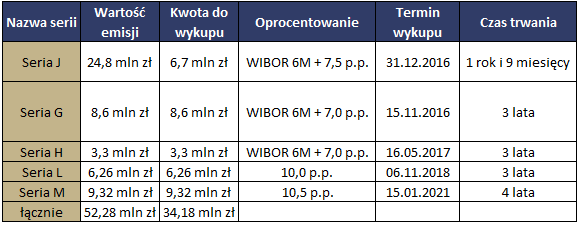

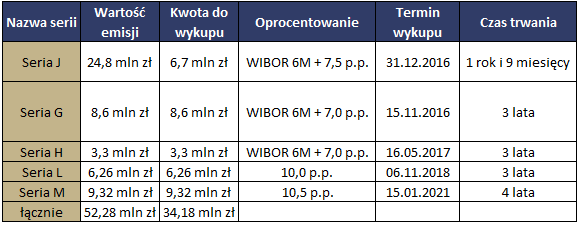

Spółka Fast Finance S.A. nie wykupiła obligacji serii G o wartości 8,6 mln zł, których termin wykupu przypadał w listopadzie 2016 r. oraz serii J o wartości 6,7 mln zł z terminem wykupu w grudniu 2016 r. Emisja obligacji serii J początkowo opiewała na 24,8 mln zł, jednak warunki emisji zakładały okresową amortyzację długu, dlatego wskazana przez Fast Finance S.A. kwota niewykupionego długu to 6,7 mln zł. Poniższa tabela przedstawia dane na temat niewykupionych obligacji serii J i G oraz serii H, L i M, których termin zapadalności dopiero nastąpi, niemniej jednak w wyniku niewykupienia poprzednich serii, stały się automatycznie wymagalne.

Tabela 1. Zestawienie informacji na temat obligacji spółki Fast Finance S.A.

Źródło: Opracowanie własne

Źródło: Opracowanie własne

Źródło: Opracowanie własne

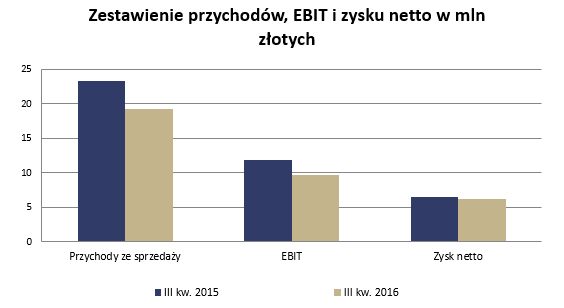

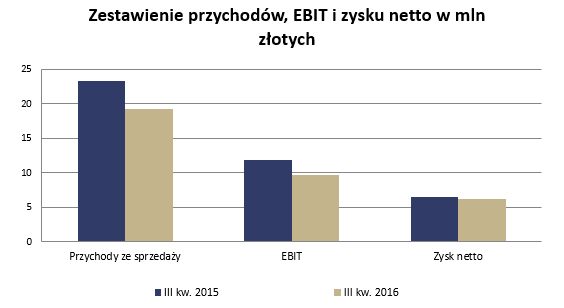

Źródło: Opracowanie własneW spółce od roku 2015 widać tendencję spadkową w przychodach ze sprzedaży. Porównując III kw. 2016 r. do III kw. roku poprzedniego widoczne jest, że przychody spadły o 17% z poziomu 23 mln zł do 19 mln zł. To miało przełożenie na spadek zysku operacyjnego. Spadek zysku netto nie był tak duży ze względu na obniżenie się poziomu kosztów zarządu. Zysk netto spadł o 5%, podczas gdy koszty zarządu spadły o 17%. Warto dodać, że kwota obligacji serii J i G, które spółka miała wykupić w IV kw. 2016 r. wynosiła 15,3 mln zł, podczas gdy jej zysk netto na koniec III kw. 2016 r. wynosił 6,2 mln zł. Na poniższym wykresie można zauważyć tendencję spadkową w wynikach finansowych spółki.

Wykres 1. Zestawienie przychodów, EBIT i zysku netto spółki Fast Finance S.A. za III kw. 2015 i 2016 r.

Źródło: Opracowanie własne

Źródło: Opracowanie własne

Źródło: Opracowanie własne

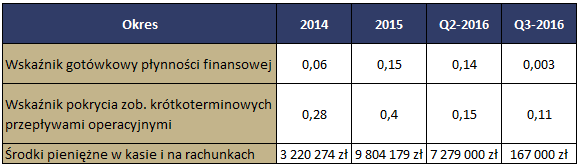

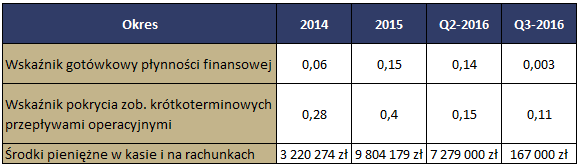

Źródło: Opracowanie własneAnalizując płynność finansową przedsiębiorstwa można zauważyć spadek płynności gotówkowej spółki. Wskaźnik ten w II kw. 2016 r. wynosił 0,14, po czym spadł do poziomu 0,003 na koniec III kw. 2016 r, oczekiwana wartość wskaźnika to 0,2. Spowodowane to było bardzo dużym spadkiem środków pieniężnych w kasie i na rachunku z poziomu 7,3 mln zł do 0,17 mln zł. Wskaźnik pokrycia zobowiązań krótkoterminowych przepływami operacyjnymi przez cały badany okres był na bardzo złym poziomie. Pomiędzy II a III kw. 2016 r. wskaźnik spadł z poziomu 0,15 do 0,11. Było to związane ze spadkiem przepływów z działalności operacyjnej oraz znacznym wzrostem zobowiązań krótkoterminowych. Zmiany w płynności pokazuje poniższa tabela.

Tabela 2. Wskaźniki płynności finansowej oraz dane na temat środków pieniężnych Fast Finance S.A.

Źródło: Opracowanie własne

Źródło: Opracowanie własne

Źródło: Opracowanie własne

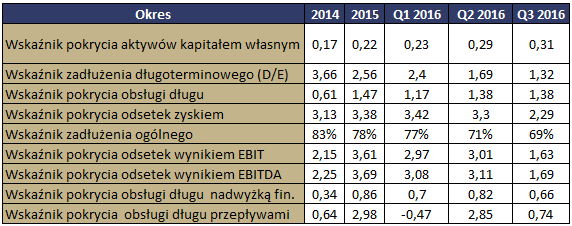

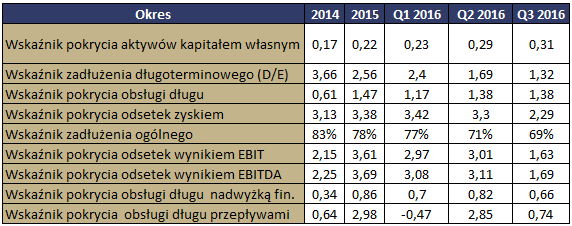

Źródło: Opracowanie własnePatrząc na zadłużenie spółki można zauważyć, że głównie finansuje się długiem o charakterze długoterminowym. Poniższa tabela przedstawia jak kształtowały się wartości wskaźników zadłużenia od 2014 r.

Tabela 3. Wskaźniki zadłużenia spółki Fast Finance S.A.

Źródło: Opracowanie własne

Wskaźnik pokrycia aktywów kapitałem stałym przez cały okres był na bardzo niskim poziomie, ale systematycznie wzrastał. Miał na to wpływ coraz większy poziom kapitału własnego, przy spadającym poziomie aktywów. Wskaźnik zadłużenia długoterminowego przez wszystkie badane lata był na zbyt wysokim poziomie. Świadczy to o dużej ilości zobowiązań długoterminowych spółki. Jednak w związku z wzrastającym poziomem kapitału własnego oraz spadającym poziomem zobowiązań długoterminowych, wskaźnik w kolejnych okresach spadał. Podobnie wyglądała sytuacja przy wskaźniku zadłużenia ogólnego – zbyt duży poziom zobowiązań w stosunku do aktywów ogółem sprawiał, że wskaźnik osiągał bardzo wysoką wartość. Również jak w przypadku wcześniejszych wskaźników zadłużenia jego wartość spadała w kolejnych okresach. Dług netto/EBIT oraz Dług netto/EBITDA od 2014 r. był na bardzo wysokim poziomie co oznacza, że spółka osiągała zbyt mały zysk operacyjny w porównaniu do zaciągniętych zobowiązań. Porównując III kw. 2016 r. i 2015 r. widać, że wskaźniki te nieznacznie wzrosły, co było spowodowane spadkiem EBIT i EBITDA. Wskaźniki pokrycia odsetek przez EBIT i EBITDA na koniec II kw. 2016 r. były na poziomie 3,01 i 3,11, co było dobrym poziomem, jednak w kolejnym kwartale wskaźniki spadły do poziomu 1,63 i 1,69 na co wpłynął wzrost kosztu odsetek przy jednoczesnym spadku EBIT i EBITDA. Wskaźnik pokrycia obsługi długu nadwyżką finansową przez cały analizowany okres był poniżej normy. Pomiędzy II a III kw. 2016 r. wskaźnik spadł z poziomu 0,82 do 0,66. Główny wpływ na to miał wzrost kosztu odsetek. Podobna sytuacja miała miejsce w przypadku wskaźnika pokrycia obsługi długu przepływami. Wskaźnik spadł z dobrego poziomu tj. 2,85 na koniec II kw. 2016 r. do poziomu 0,74 na koniec III kw. Spadek wskaźnika był związany między innymi ze spadkiem poziomu środków pieniężnych o około 7 mln zł oraz wzrostem kosztu odsetek z poziomu 2 mln zł do 6 mln zł. Wynika z tego, że pogorszyła się zdolność spółki do pokrywania zobowiązań bieżących z tytułu zaciągniętych kredytów długoterminowych za pomocą gotówki operacyjnej.

Dodatkowo w raportach można znaleźć informacje na temat pożyczek udzielonych przez spółkę. Należy zwrócić uwagę na pożyczki udzielone prezesom Fast Finance. Na koniec roku 2013 wartość tych pożyczek stanowiła 4,4 mln zł, a na koniec 2014 r. zwiększyła się o dodatkowe 6,3 mln zł. Nie było żadnych spłat kapitału w roku 2015. Równocześnie w 2015 r. spółka miała problemy finansowe i dokonała refinansowania zadłużenia, tak więc zwiększenia kwot pożyczek udzielonych właścicielom w tym okresie było niepokojące. Warto dodać, że na koniec 2014 r. wartość pożyczek prezesa Pana Jacka Daroszewskiego wynosiła 7,3 mln zł, podczas gdy wartość rynkowa posiadanych przez niego akcji wynosiła około 8,4 mln zł. Pożyczki udzielone takim firmom jak Fast Lane Leasing, SM Gawra oraz Dabo miały termin spłaty do dnia 30 czerwca 2015 r., jednak do końca 2015 r. nie zostały spłacone. Te czynniki mogły mieć istotny wpływ na brak wykupu obligacji przez emitenta.

Autor: Tomasz Styrcula