Jako pierwszy i często najważniejszy atrybut obligacji inwestorzy jak i emitenci traktują wysokość oprocentowania papierów dłużnych. Jeżeli spółka zamierza finansować się z emisji obligacji, to posiada przywilej ustalenia wysokości oprocentowania, inaczej niż w przypadku kredytu bankowego, kiedy to bank decyduje na jaki procent będzie pożyczać kapitał.

Rzecz jasna, swoboda oferowanego poziomu oprocentowana jest w pewnym stopniu ograniczana przez rynek, ponieważ jeśli spółka zaoferuje zbyt mało w odniesieniu do ponoszonego przez inwestorów ryzyka związanego z inwestycją – oferta papierów przedsiębiorstwa zwyczajnie się nie sprzeda. Wydawać by się mogło, że dostosowanie wysokości oprocentowania do poziomu ryzyka nie jest ograniczone w górę, tzn. spółka może zaoferować nawet 20,0% jeżeli jej kondycja finansowa nie rokuje najlepiej. Jeżeli tylko znajdą się zainteresowani, akceptujący taki poziom ryzyka związany z wysoką stopą zwrotu, to nic nie stoi na przeszkodzie aby takie papiery oferować i wypłacać z ich tytułu odsetki należne inwestorom. Jak się okazuje, nie zawsze jest to takie proste.

Zgodnie z tzw. ustawą antylichwiarską maksymalna wysokości odsetek jest ustawowo uregulowana do wysokości 4-krotności stopy lombardowej. Warto w tym miejscu zaznaczyć, że przepisy w tym zakresie zmienią się już w tym roku (w lipcu 2015 roku wejdzie w życie nowa Ustawa o obligacjach, która znosi takie obwarowanie z obligacji). Niemniej jednak, dla papierów wyemitowanych przed tym terminem – zasada obowiązuje.

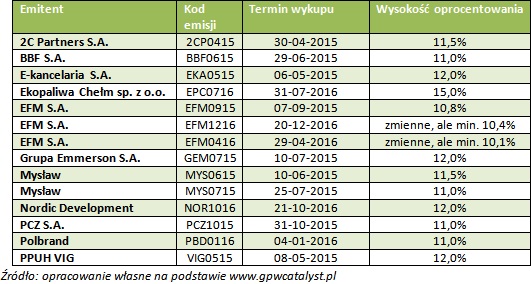

Dotychczas, kiedy stopy procentowe były na stosunkowo wysokim poziomie, takie ograniczenie dotyczyło papierów z oprocentowaniem na poziomie 15-20%. Jednak ostatnie obniżki stóp procentowych, szeroko komentowane w mediach oraz naszym serwisie, spowodowały nie tylko obniżenie referencyjnej stopy procentowej, ale również stopy lombardowej (aktualnie wynosi ona 2,5%). Odnosząc tę wartość do wspomnianej zasady, aktualny maksymalny poziom oprocentowania obligacji wynosi 10,0%.

Oznacza to, że część emitentów obligacji korporacyjnych notowanych na rynku Catalyst ma prawo do obniżenia oprocentowania swoich obligacji, nawet pomimo zobowiązania się do wypłacania wyższego stałego oprocentowania. W dotychczasowej historii rynku Catalyst taka sytuacja miała miejsce w przypadku spółki Poznańska 37, która obniżyła oprocentowanie swoich obligacji z 20,0% do 16,0% w październiku 2013 roku.