Polski rynek obligacji Catalyst jest stosunkowo młodym rynkiem – niedawno obchodził swoje piąte urodziny. Pomimo faktu, że w tym czasie rozwijał się dynamicznie, to mimo wszystko etap rozwoju rynku przekłada się na jego popularność wśród inwestorów, a to z kolei rodzi problem płynności notowanych instrumentów.

Problem płynności obligacji powoduje z jednej strony trudności dla inwestora w przypadku, gdy chce pozbyć się posiadanych obligacji, z drugiej dla emitenta gdyby chciał skupić obligacje z rynku w celu ich umorzenia. Rynki finansowe, zwłaszcza w długim okresie czasu, charakteryzują się zmiennością w zakresie rentowności dostępnych papierów wartościowych. Może się zdarzyć, że kupione dziś papiery z rentownością na poziomie 7% (ocenianą jako dobra), za dwa lata okażą się mało atrakcyjne, ponieważ zmiana koniunktury rynkowej spowoduje podniesienie oprocentowania obligacji podobnych spółek do 8,0 – 8,5%. W takim przypadku inwestor będzie starał się pozbyć mniej atrakcyjnych papierów i dokonać nowej inwestycji w te bardziej zyskowne. Naturalnie może zdarzyć się odwrotna sytuacja, w której oprocentowanie znacząco obniży się, a w takim wypadku to emitent będzie starał się skupić obligacje z rynku, ponieważ płaci inwestorom zbyt dużo. W takich sytuacjach płynność rynku odgrywa bardzo duże znaczenie. Swego rodzaju zabezpieczeniem przed znaczącymi zmianami wysokości oprocentowania oferowanego na rynku jest stosowanie zmiennego oprocentowania papierów wartościowych.

Na polskim rynku obligacji Catalyst jest to szeroko stosowana praktyka – dość powiedzieć, że ponad 80% serii notowanych na Catalyst charakteryzuje się właśnie zmiennym oprocentowaniem. W przypadku ustalenia zmiennego oprocentowania w warunkach emisji obligacji, emitent określa dokładne zasady określania oprocentowania w każdym okresie odsetkowym. Najczęściej stosowanym rozwiązaniem przez emitentów jest ustalenie oprocentowania obligacji jako sumy rynkowego kosztu pieniądza w postaci stawki WIBOR w danym okresie oraz marży.

WIBOR (Warsaw Interbank Offer Rate) to stopa procentowa, po jakiej banki pożyczają pieniądze między sobą. Jest wyznaczana jako średnia arytmetyczna wysokości oprocentowania deklarowanych przez największe banki działające w Polsce, po odrzuceniu skrajnych wielkości. Wysokość stawek WIBOR jest publikowana w każdym dniu roboczym o godzinie 11:00 oraz jest wyznaczana na różne okresy czasu trwania pożyczki międzybankowej, jednak zazwyczaj w przypadku dłużnych papierów wartościowych, emitenci biorą pod uwagę WIBOR3M (trzymiesięczny) lub WIBOR6M (sześciomiesięczny).

Obecnie większość aktywnychi nwestorów na rynku obligacji charakteryzuje strategia „kup i trzymaj”. Najbardziej poszukiwani są emitenci o stabilnej pozycji rynkowej, których obligacje będą mogły stanowić alternatywę dla lokat – z tą różnicą, że z wyższym oprocentowaniem – a o to niestety coraz trudniej. Generalnie obligacje na rynku Catalyst można podzielić na trzy główne grupy pod względem rentowności i związanego z nią ryzyka:

a) obligacje o minimalnym poziomie ryzyka, emitowane przez banki lub koncerny (takie jak Orlen), które pod względem oprocentowania nie pozwalają zarobić więcej niż na lokatach – WIBOR + marża na poziomie 1,0 – 1,5% co w sumie pozwala osiągnąć około 3,0% w skali roku;

b) obligacje emitentów ocenianych jako umiarkowanie bezpieczni, z solidnymi wynikami finansowymi (jednak nie tak bezdyskusyjnie wiarygodni jak podmioty z pierwszej grupy), oferujący atrakcyjne dla inwestorów oprocentowanie, pozwalające osiągnąć zysk pomiędzy 5,0-8,0% w skali roku;

c) obligacje ryzykowne, emitowane przez podmioty o stosunkowo krótkiej historii, we wczesnej fazie rozwoju, debiutujące na rynkach finansowych, oferujące oprocentowanie najczęściej w okolicach 9,0-10,0% lub wyższe.

Tak jak już wspomnieliśmy najchętniej nabywane przez inwestorów są obligacje znajdujące się w drugiej grupie. Jednak w związku z obniżeniem wysokości stóp procentowych w okresie od trzeciego kwartału 2014 roku, a w związku z tym także obniżeniem wartości stawki WIBOR znacznie trudniej inwestorom nabyć obligacje z zadowalającą stopą zwrotu.

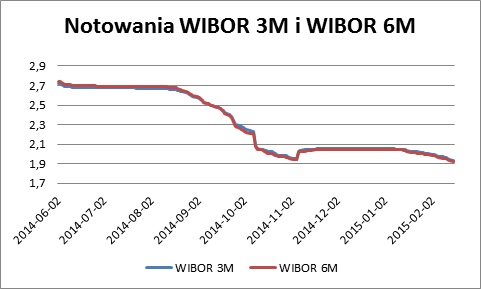

Wykres 1. Wartość notowań WIBOR 3M i WIBOR 6M w okresie od 1.06.2014 r. do 16.02.2015 r.

Jak można zauważyć na powyższym wykresie wartość WIBOR obniżyła się w okresie od czerwca odpowiednio o 0,79 p.b. (WIBOR3M) oraz 0,82 p.b. (WIBOR6M). Biorąc pod uwagę, że zaledwie około 20% obligacji notowanych na Catalyst stanowią obligacje ze stałym oprocentowaniem, zmiany notowań stawki WIBOR mają duży wpływ na rynek dłużnych papierów wartościowych. Z tego powodu coraz trudniej nabyć obligacje solidnych, stosunkowo bezpiecznych firm, które pozwoliłyby osiągać zysk na poziomie 6,0 – 6,5%. Na rynku wtórnym obligacje spółek takich jak PCC Rokita czy KRUK S.A. z dwuletnim horyzontem wykupu są wyceniane powyżej wartości nominalnej (odpowiednio 105,5% oraz 103,5%), co oznacza jeszcze niższą rentowność tych papierów. Obligacje BEST S.A. z terminem wykupu w 2018 roku są wyceniane na poziomie 101,1%, ale ich rentowność także nie przekracza 6%. Obligacje wielu innych dużych spółek, które oferowały marże na poziomie ponad 4,0% są dziś na tyle drogie, że realna do osiągnięcia rentowność wynosi od 4,0 do 5,0%.

W obecnej sytuacji, biorąc pod uwagę rynkowe prognozy w zakresie zmian stóp procentowych, wszystko wskazuje na to, że inwestorzy powinni zacząć przyzwyczajać się do niższej stopy zwrotu z inwestycji bądź do wyższego poziomu ponoszonego ryzyka. Jeżeli inwestor liczy na 7,0 – 8,0% zysku z inwestycji, a jednocześnie zachowanie optymalnego poziomu bezpieczeństwa – rynek wymusza na nim większą dywersyfikację portfela, a także poszerzanie wiedzy w zakresie analizy finansowej spółek.