Spółki kapitałowe, które rozważają pozyskanie kapitału dłużnego mogą wybierać pomiędzy kredytem bankowym a obligacjami korporacyjnymi. To która z form finansowania jest korzystniejsza zależy od indywidualnej sytuacji spółki. Wiele przedsiębiorstw stosuje politykę dywersyfikacji źródeł kapitału i korzystają z kredytu i obligacji równolegle. W niniejszym artykule szczegółowo porównamy obie formy finansowania i postaramy się odpowiedzieć, która z nich może być korzystniejsza.

Podmiot gospodarczy zaciągający kredyt jest zobligowany do zwrotu otrzymanych kapitału wraz z odsetkami na rzecz banku. Środki muszą zostać przeznaczone na ściśle określony cel. W przypadku obligacji emitent poświadcza, że jest dłużnikiem właściciela obligacji (obligatariusza) i zobowiązuje się wobec niego do określonego świadczenia (zapłata odsetek i zwrot kapitału). Zarówno kredyt jak i emisja obligacji wiążą się z powstaniem zobowiązania i konieczności spłaty odsetek oraz kapitału. Jednak mimo tych podobieństw istnieje wiele różnic:

Proces pozyskania kapitału

Pierwszym krokiem przedsiębiorstwa w wyborze odpowiedniej formy finansowania jest analiza samego procesu pozyskania kapitału. Spółka musi zwrócić uwagę czy istnieją formalne lub merytoryczne możliwości i ograniczenia pozyskania finansowania.

Dokonując takiej analizy spółka powinna zwrócić uwagę na:

- długość trwania procesu,

- wymagane dokumenty, proces formalny,

- klauzule umowne.

Długość trwania procesu

Przedsiębiorstwo poszukując finansowania ma z góry określony harmonogram wykorzystania środków. Z perspektywy przedsiębiorstwa zorganizowanie finansowania w odpowiednim terminie może warunkować pomyślność planów inwestycyjnych.

Pozyskanie finansowania bankowego zależy od czasu, który bank potrzebuje na podjęcie decyzji kredytowej. Bank w trakcie analizy kredytowej spółki może wymagać dodatkowych wyjaśnień i dokumentów. Zanim dojdzie do podpisania umowy kredytowej i uruchomienia środków bank również może zażądać spełniania dodatkowych warunków. Powoduje to, że trudno określić szacunkowy okres pozyskiwania kapitału bankowego. Spółka może długo pozostawać w niepewności co do ostatecznej decyzji banku. Po podpisaniu umowy kredytowej i spełnieniu warunków kredytowych bank wypłaca środki w kilka dni roboczych.

Czas potrzebny na zorganizowanie emisji obligacji można podzielić na dwa etapy. Pierwszy to przygotowanie odpowiedniej dokumentacji niezbędnej do oferowania obligacji. Przygotowanie tych materiałów powinno zająć kilka tygodni. Na resztę procesu pozyskania kapitału przypada subskrypcja podczas, które inwestorzy dokonują wpłat i zapisów na obligacje. Zapisy na obligacje w praktyce najczęściej trwają dwa tygodnie. Proces organizacji emisji obligacji może zająć od dwóch do trzech miesięcy. Nie każda emisja może się skończyć sukcesem. Jeżeli inwestorzy ocenią, że spółka jest niewiarygodna lub oferuje nierynkowe parametry emisji to zapisy mogą zostać złożone na mniejszą kwotę niż planował emitent.

2. Wymagane dokumenty, proces formalny

Podmiot gospodarczy zaciągający kredyt musi spełnić szereg formalności przed przystąpieniem do kredytu. Należy przedstawić dokumenty rejestrowe, dokumenty finansowe (w tym biznesplan projektu, który ma zostać sfinansowany oraz sprawozdanie finansowe), zaświadczenia z ZUS i US, wyciągi bankowe i wiele innych dokumentów potwierdzających m.in. wartość zabezpieczenia oraz sytuację finansową. W trakcie analizy finansowej spółki bank może zażądać dodatkowych dokumentów.

Emisja obligacji związana jest z mniejszą ilością dokumentów. Zarząd emitenta musi uchwalić uchwałę o emisji obligacji, przygotować dokument ofertowy z załącznikami, w tym zbadane sprawozdanie roczne za poprzedni rok obrotowy.

3. Klauzule umowne

Uzyskanie kredytu bankowego wiąże się z podpisaniem umowy kredytowej. Mogą być w niej zapisy, które dają bankowi szereg uprawnień. Banki zastrzegają sobie możliwość wypowiedzenia umowy lub podwyżkę marży w przypadku zaistnienia określonych okoliczności (np. wskaźniki zysków lub zadłużenia). Po udzieleniu kredytu bank może warunkować kolejne finansowanie od swojej zgody. Bank może mieć do prawo do wpływu na decyzje biznesowe spółki.

Obligacje również wiążą się z klauzulami (kowenanty). Część wynika wprost z ustawy o obligacjach. W przypadku nieuregulowania w terminie odsetek na rzecz inwestorów cała emisja obligacji staje się wymagalna. W warunkach emisji obligacji mogą być zapisane dodatkowe klauzule, których intencją jest zabezpieczenie inwestorów. Mogą to być wskaźniki lub zdarzenia uprawniające obligatariuszy do żądania przedterminowego wykupu obligacji. Emitent ma znaczny wpływ na kształt klauzul zawartych w warunkach emisji i są one bardziej liberalne w stosunku do klauzul z umów bankowych.

Dostępność kapitału

Można stwierdzić, że zdobycie kapitału bankowego jest zamknięte przed wieloma przedsiębiorcami. Mogą oni nie dysponować odpowiednim zabezpieczeniem lub bank może odmawiać finansowania dla przedsiębiorstw z branż, które uznaje za zbyt ryzykowne. Decyzja odmowna często jest podejmowana nie na podstawie analizy sytuacji konkretnej spółki, lecz na podstawie ogólnego nastawienia do branży, którą reprezentuje przedsiębiorstwo.

Dostępność finansowania z tytułu emisji obligacji jest znacznie wyższa dla przedsiębiorstw. Inwestorzy mogą lepiej postrzegać poszczególne spółki i branże niż banki. Mogą zaakceptować brak zabezpieczenia lub sfinansować projekt, który jest na stosunkowo wczesnym etapie rozwoju.

Cel finansowania

Kredyt zawsze udzielany jest na określony cel, więc jeżeli firma stanie przed możliwością alternatywnego wykorzystaniu środków nie będzie mogła ich przesunąć na nowy projekt.

W przypadku finansowania przez emisję obligacji, gdy cel nie został wskazany, spółka może wydatkować środki w dowolny sposób, co jest istotną przewagą w stosunku do kredytu.

Koszty

Oprocentowanie kredytu jest zależne od tego jak bank oszacuje swoje ryzyko. Inne koszty związane z kredytem to: rozpatrzenie wniosku o kredyt, prowizja, ubezpieczenia oraz szacowanie wartości zabezpieczenie i koszty ustanowienia zabezpieczenia. W trakcie spłaty kredytu istnieje ryzyko powtórnej weryfikacji zdolności kredytowej bądź szacowania wartości zabezpieczenia. Jeżeli firma nie przejdzie pozytywnie ponownej weryfikacji może wrosnąć oprocentowanie kredytu.

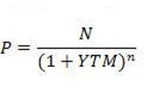

Jeżeli chodzi o oprocentowanie obligacji to emitent sam określa wysokość i zasady oprocentowania obligacji. Żeby emisja zainteresowała inwestorów to oprocentowanie obligacji powinno być zbliżone do oprocentowania podobnych firm.

Czynniki wpływające na oprocentowanie obligacji:

- wyniki finansowe emitenta,

- prognozy finansowe i ich realizacja,

- zabezpieczenie lub jego brak,

- notowanie akcji na rynku regulowanym lub ASO,

- notowanie innych serii obligacji na Catalyst,

- rating emitenta,

Poza oprocentowaniem emisji, przy wprowadzaniu obligacji na Catalyst pojawiają się dodatkowe koszty na rzecz GPW, BondSpot czy KDPW związane m.in. z autoryzacją i rejestracją emisji, koszty na rzecz Autoryzowanego Doradcy z tytułu doradztwa i organizacji emisji.

Koszty kredytu bankowego mogą być wyższe lub zbliżone z kosztami emisji obligacji.

Zabezpieczenia

W przypadku kredytu bank zazwyczaj wymaga zabezpieczenia powyżej wartości zaciągniętego kredytu.

Emitent obligacji sam ustala sposób zabezpieczenia lub może wyemitować obligacje niezabezpieczone lub zabezpieczone częściowo. Obligacje bez zabezpieczenia charakteryzują się zazwyczaj wyższym oprocentowaniem, z racji wyższego ryzyka dla inwestora.

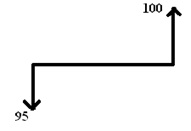

Przepływy pieniężne związane ze spłatą zadłużenia

Kredytobiorca zazwyczaj zobowiązany jest spłacać comiesięczne raty kapitałowo-odsetkowe, które stanowią znaczące obciążenie budżetu przed momentem zakończenia projektu inwestycyjnego.

Emitent obligacji w ustalonych okresach spłaca obligatariuszom odsetki, a kapitał w dniu wykupu. Tym samym nie obciąża budżetu w czasie rozwoju i realizacji projektu. Zapadalność obligacji może być dopasowana do zwrotu z inwestycji sfinansowanej z emisji obligacji.

Podsumowanie:

Wśród przedsiębiorstw rośnie świadomość znaczenia rynku Catalyst, jako źródła pozyskiwania kapitału, co widać po rosnącej ilości debiutów emitentów. Emisja obligacji korporacyjnych posiada różnorodne przewagi nad alternatywnymi formami pozyskania kapitału, można więc oczekiwać, że w przyszłości tendencja ta utrzyma się.

Jeżeli jesteś przedsiębiorcą i interesujesz się emisją obligacji korporacyjnych wypełnij formularz i skontaktujemy się z Tobą.