Archiwa tagu: inwestowanie w obligacje

Funkcje banku reprezentanta przy emisji obligacji korporacyjnych

Uchylenie uchwały zgromadzenia obligatariuszy

Zgromadzenie obligatariuszy to nowa instytucja służąca ochronie praw inwestorów. Co jednak w przypadku, gdy zatwierdzone przez zgromadzenie uchwały podejmowane są w złej wierze, a ich celem jest niekorzystne ukształtowanie stosunku prawnego dla obligatariusza?

Uchwała zgromadzenia obligatariuszy, która rażąco narusza interesy inwestorów lub jest sprzeczna z dobrymi obyczajami, może być zaskarżona w drodze powództwa o uchylenie uchwały. Prawo do wytoczenia powództwa mają obligatariusze, którzy:

- głosowali przeciwko uchwale i po jej przyjęciu zażądali zaprotokołowania sprzeciwu;

- bezzasadnie nie zostali dopuszczeniu do udziału w zgromadzeniu obligatariuszy;

- nie byli obecni na zgromadzeniu obligatariuszy w skutek wadliwego zwołania instytucji.

Ponadto prawo do wytoczenia powództwa mają obligatariusze w sytuacji podjęcia uchwały w sprawie nie objętej porządkiem obrad zgromadzenia obligatariuszy.

Obligacje wieczyste

Wraz z nową ustawą o obligacjach ( Dz.U. 2015 nr 0 poz. 238) do polskiego porządku prawnego dodano nowy rodzaj obligacji, obligacje wieczyste. Inaczej mówiąc są to papiery wartościowe niepodlegające wykupowi, a uprawniające obligatariusza do otrzymywania od Emitenta odsetek przez czas nieokreślony.

W założeniu ustawodawcy obligacje wieczyste mogą być atrakcyjną formą długoterminowego, stabilnego finansowania przedsiębiorstwa. Natomiast z punktu widzenia obligatariusza dogodną formą wysoko oprocentowanej lokaty.

Pomimo, że taki rodzaj obligacji posiada charakter bezterminowego, ciągłego zobowiązania to stosunek prawny pomiędzy wierzycielem a dłużnikiem nie może wygasnąć na zasadach ogólnych nawet przy zachowaniu określonych terminów. W związku z tym nie znajduje tu zastosowania art. 365 k.c. Nie oznacza to jednak, że owe obligacje nie mogą zostać wykupione. Ustawodawca w artykule 75 Ustawy o Obligacjach wskazuje następujące przypadki:

1) Ogłoszenie upadłości lub otwarcie likwidacji emitenta;

2) Zwłoka emitenta w wypłacie świadczeń wynikających z obligacji,

Ponadto emitent w warunkach emisji może wskazać inne, niż wymienione w ustawie przypadki, gdy obligacje stają się wymagalne lub zastrzec prawo ich wykupu. Nie może to jednak nastąpić wcześniej niż po upływie 5 lat od dnia emisji. Emitent w warunkach emisji powinien zawrzeć terminy i sposób wykupu.

A racji tego, że Obligacje wieczyste są całkowicie nowym instrumentem w polskim porządku prawnym, wciąż wzbudzają wiele kontrowersji. W tym zakresie należy zapoznać się z z komentarzem UKNF zawartym w uwagach do projektu ustawy o obligacjach. Według interpretacji UKNF instytucja obligacji wieczystej daje możliwość organowi uprawnionemu do podjęcia decyzji o emisji do swobodnego formowania struktury kapitałowej emitenta. W związku z trwałym obciążeniem zysków spółki, celowym wydaje się odpowiednie uzasadnienie emisji oraz uzyskanie zgody od organu podejmującego decyzję o podziale zysków.

Obligacje w formie dokumentu

Zgodnie ze znowelizowaną i obowiązującą od 1 lipca 2015 roku Ustawą o Obligacjach (UoO), obligacje mogą przybierać formę zdematerializowaną, bądź formę materialnego dokumentu. Warto zwrócić uwagę, że obligacje w formie dokumentu zostały opisane w art. 9 UoO i jest to artykuł po obligacjach zdematerializowanych. Ustawodawca świadomie przyjmuje taką systematykę ustawy, ukazując w ten sposób, który z modeli jest bardziej pożądany przez rynek. Jest to konsekwencja praktyki obrotu obligacjami, który dokonuje się poprzez platformę Catalyst.

Ustawa ściśle reguluje zawartość dokumentu obligacji. W art. 9 UoO wymienione są obligatoryjne części składowe dokumentu, których brak powoduje, że obligacje będą nieważne. Przywołanie podstawowych informacji o emitencie i emisji ma na celu zabezpieczenie inwestorów, przy czym warto zauważyć, że punkty 1-6 stanowią powtórzenie warunków emisji. Według artykułu 9 UoO dokument obligacji powinien zawierać następujące elementy:

Obligacje w formie dokumentu są korzystnym rozwiązaniem dla małych emisji, obejmowanych przez nieliczną grupę inwestorów. Emitent może w ten sposób ograniczyć koszty związane z przeprowadzeniem emisji rezygnując z ponoszenia opłat na rzecz podmiotu prowadzącego ewidencję obligacji zdematerializowanych oraz, w przypadku notowanych obligacji, z opłat na rzecz Giełdy Papierów Wartościowych.

Obligacje zerokuponowe

Ryzyko obligacji korporacyjnych

.

Rodzaje dźwigni i ich zastosowanie w procesie decyzyjnym przedsiębiorstwa

Osoby zarządzające przedsiębiorstwem nieustanie poszukują sposobów, które umożliwiałyby im racjonalne podejmowanie decyzji, tak aby uzyskać jak największy wzrost zysku przy minimalizacji ryzyka. Podejmowanie decyzji skupia się na wykorzystywaniu wielu rodzajów dźwigni.

W biznesie dźwignia oznacza uzyskanie szeroko rozumianego efektu dochodowego w wyniku zmiany kosztów stałych, a dokładnie mówiąc kosztów stałych nie tylko z działalności operacyjnej, lecz również działalności finansowej np. odsetek.

Przedsiębiorca wykorzystuje dźwignię między innymi:

- do rozpoczęcia nowej działalności gospodarczej, analizując księgowy próg rentowności,

- przy podejmowaniu nowych działań inwestycyjnych, skupiając się na analizie wpływu dźwigni pod kątem zmian finansowania przedsiębiorstwa, przychodów i kosztów,

- podczas fuzji i przejęć, szukając sposobów na poprawienie rentowności i wykorzystanie nowych czynników tworzenia wartości.

W zarządzaniu przedsiębiorstwem wyróżniamy trzy rodzaje dźwigni:

- Dźwignia operacyjna – dotyczy struktury aktywów i ich wykorzystania w przedsiębiorstwie w celu tworzenia jego wartości. Efektem dźwigni operacyjnej jest wzrost wykorzystywania posiadanych zdolności produkcyjnych, powodujących względną zmianę kosztów stałych, co daje więcej niż proporcjonalną zmianę zysku przed spłatą odsetek i opodatkowaniem w porównaniu do tempa zmiany wielkości przychodów.

- Dźwignia finansowa – stosowana jest wtedy, gdy przedsiębiorstwo wykorzystuje kapitał obcy, który wymaga płacenia odsetek. Struktura kapitału przedsiębiorstwa wyraża relacje między kapitałem obcym, a kapitałem własnym i określa w jaki sposób finansowane są aktywa. Dźwignia finansowa wskazuje na efekty dochodowe związane ze zmianą rentowności kapitału własnego.

- Dźwignia łączna – określana niekiedy również jako dźwignia połączona, całkowita. Obejmuje zarówno dźwignię operacyjną, jak i dźwignię finansową. Analizą objęte są przychody netto, koszty zmienne i koszty stałe operacyjne, koszty finansowe oraz zysk brutto, a prawdziwość ustalonych relacji rozciąga się na pozostałe czynniki.

Dźwignie mogą być wykorzystywane w procesie planowania, a więc przy wyborze najbardziej satysfakcjonujących rozwiązań spośród możliwych wariantów wzrostu. Oznacza to, że planowanie finansowe powinno być podporządkowane odpowiedniej dyscyplinie przy podejmowaniu decyzji, ponieważ są one nieodwracalne. Każde przedsiębiorstwo ma potencjał tkwiący w jego działalności operacyjnej i finansowej.

Drugim obszarem wykorzystywania dźwigni są analizy progu rentowności. Zastosowana w tym badaniu dźwignia operacyjna pozwala określić relacje między kosztami stałymi, kosztami zmiennymi, zyskiem przed spłatą odsetek i opodatkowaniem oraz wielkością przychodów. Pozwala to na ustalenie takiego poziomu przychodów, przy którym pokryte są koszty całkowite, a zysk przed spłatą odsetek i opodatkowaniu równa się zeru.

Kolejnym obszarem analizy może być badanie wpływu zmiany sposobu finansowania na zmianę rentowności kapitału własnego, co pozwala wyjaśnić, że przedsiębiorstwo finansując się kapitałem własnym osiąga niższą stopę zwrotu z kapitału własnego niż przedsiębiorstwo wykorzystujące dodatnią dźwignię finansową przy dodatkowym wykorzystywaniu kapitału obcego.

Jak widzimy dźwignie służą do szerokiej analizy przedsiębiorstwa pozwalając zaplanować i podjąć najbardziej racjonalne decyzje.

Podstawowe elementy analizy wskaźników zadłużenia emitenta obligacji

Wskaźniki zadłużenia są dla każdego inwestora niezbędnym „kompasem” do orientacji w strategii oraz wynikach finansowych spółki. Pozwalają na szybką ocenę możliwości oraz perspektyw funkcjonowania opartych na kapitale obcym. Dają niezbędne podstawy do szybkiej oceny i reakcji inwestora.

W poniższym artykule przedstawione zostaną podstawowe wskaźniki pozwalające na wstępna ocenę poziomu zadłużenia spółki oraz możliwości obsługi długu. Warto zauważyć, że aby wyciągnąć daleko idące wnioski analiza wskaźników powinna być poprzedzona dogłębną analizą modelu funkcjonowania spółki oraz jej wyników finansowych (pomoc znajdziesz tu: http://bestcapital.pl/podstawy-analizy-emitenta-cz-i/), a same wskaźniki powinny być zestawione rok do roku.

Wskaźniki zadłużenia

Wskaźnik ogólnego zadłużenia

Zobowiązania ogółem/Aktywa ogółem

Wskaźnik ogólnego zadłużenia jest najbardziej ogólnym obrazem struktury finansowej aktywów przedsiębiorstwa. Określa, jaki jest udział kapitałów obcych w finansowaniu aktywów przedsiębiorstwa. Im większa jego wartość tym większy jest stopień ryzyka.

Przyjmuje się, że jego wartość powyżej 0,67 świadczy o wysokim ryzyku utraty przez przedsiębiorstwo zdolności do spłaty długów. W przedsiębiorstwach charakteryzujących się wyjątkowo złą sytuacją ekonomiczno-finansową wskaźnik ogólnego zadłużenia osiąga wartość większą od 1.

Trzeba pamiętać, że przyjęty punkt odniesienia (norma) nie oznacza optymalnej struktury finansowania. Ta zależna jest m.in. od kosztu pozyskania kapitału, a także od generowanej stopy zwrotu (rentowności ekonomicznej, wskaźnika rentowności aktywów) przez przedsiębiorstwo.

Wskaźnik zadłużenia kapitału własnego

Zobowiązania ogółem/Kapitał własny

Wskaźnik informuje o poziomie zadłużenia kapitałów własnych przedsiębiorstwa i zarazem pokazuje relację kapitałów obcych do kapitałów własnych, jako źródeł finansowania przedsiębiorstwa. Przyjmuje się, że wielkość tego wskaźnika nie powinna być wyższa niż 1,0 dla przedsiębiorstw dużych i średnich oraz 3,0 dla przedsiębiorstw małych.

Wskaźnik zadłużenia długoterminowego

Zobowiązania długoterminowe/Kapitał własny

Wskaźnik zadłużenia długoterminowego, zwany też wskaźnikiem długu, wskaźnikiem ryzyka lub wskaźnikiem dźwigni, informuje o poziomie pokrycia zobowiązań długoterminowych kapitałami własnymi. Zgodnie z normą dla tego wskaźnika, jego wysokość powinna zawierać się w przedziale zamkniętym. W przypadku przekroczenia przez ten wskaźnik poziomu 1,0 spółkę uważa się za silnie zadłużoną.

Wskaźniki obsługi długu

Wskaźnik pokrycia długu netto wynikiem EBIT

(Zobowiązania ogółem – środki pieniężne)/EBIT

Wskaźnik informuje, o zdolności spółki do spłaty swojego zadłużenia za pomocą zysku operacyjnego, czyli zysku przed odliczeniem podatków i odsetek. Dzięki temu można w przybliżeniu oszacować ile lat spółka będzie spłacać zadłużenie korzystając z EBIT. Przedział uznawany za bezpieczny to od 0 do 3 – 4. Ogólnie stosuje się zasadę im mniej tym lepiej.

Trzeba jednak mieć na uwadze, że wskazane wytyczne mogą różnić się względem sektorów gospodarczych i poszczególnych branż. Otrzymane wartości wskaźnika należy porównać z innymi spółkami działającymi w podobnym obszarze, aby samodzielnie ustalić optymalne wartości wskaźnika dla spółki.

Wskaźnik pokrycia długu netto wynikiem EBITDA

(Zobowiązania ogółem – środki pieniężne)/EBITDA

Wskaźnik informuje o zdolności przedsiębiorstwa do spłaty swojego zadłużenia za pomocą środków pieniężnych wypracowanych na poziomie operacyjnym.

Pożądane są jak najniższe wartości tego wskaźnika, za normę można uznać przedział od 0 do wartości 3-4. Wysokie poziomy tego współczynnika mogą świadczyć o znacznym lewarowaniu spółki, które w okresie dekoniunktury może być przysłowiowym „gwoździem do trumny” dla spółki. Inną przyczyną wysokich wartości tego wskaźnika mogą być niskie zyski na poziomie operacyjnym, co również jest zjawiskiem niekorzystnym dla przedsiębiorstwa.

Wskaźnik pokrycia odsetek wynikiem EBIT lub EBITDA

EBIT lub EBITDA/Koszt odsetek

Analogicznie jak w przykładach powyżej. Wskaźnik pokazuje nam ile razy odsetki pokrywane są wynikiem EBIT lub EBITDA. Z punktu widzenia obligatariusza, chodzi tu głównie o możliwość regulowania przez spółkę należności wynikających z obligacji. Optymalnie przyjmuje się, że stosunek EBIT lub EBITDA do odsetek powinien być przynajmniej 3/1.

Obligacje podporządkowane – szczególny rodzaj obligacji

Wysokość oprocentowania obligacji, a tzw. „ustawa antylichwiarska”

Stopy procentowe – perspektywy i ich wpływ na rynek obligacji

Rada Polityki Pieniężnej na ostatnim posiedzeniu w dniu 4.03.2015 roku podjęła decyzję o obniżeniu stóp procentowych o 50 p.b. Tym samym główna stopa procentowa spadła do poziomu 1,5% – najniżej w historii. Skutki tej decyzji były szeroko komentowane w mediach, w głównej mierze w kontekście posiadaczy kredytów hipotecznych. Co taka obniżka oznacza dla inwestorów oraz emitentów obligacji korporacyjnych? Zapraszamy do lektury.

Rentowność obligacji

Rozpoczynając lekturę artykułu warto przypomnieć sobie pojęcie „rentowności” obligacji oraz uświadomić od czego zależy rentowność dłużnych papierów wartościowych. Termin ten oznacza zysk, jakiego inwestor oczekuje z zakupionych obligacji. Rentowność obligacji zależy zarówno od wysokości kuponu (oprocentowania) jak również ceny, po jakiej kupuje obligacje. Drugi czynnik ma największe znaczenie dla inwestorów nabywających obligacje na rynku wtórnym – obligacje mogą zostać wycenione na 100%, ale także na 103% lub tylko 85% wartości nominalnej. Do tej wartości należy doliczyć także należne dla sprzedającego odsetki do dnia transakcji. Rynek codziennie wycenia obligacje, ceny poszczególnych notowanych obligacji można sprawdzić na witrynie internetowej rynku Catalyst.

Jaki wpływ mają stopy procentowe na rentowność obligacji?

Zależność pomiędzy oprocentowaniem obligacji, a ich rentownością jest liniowa – jeżeli oprocentowanie spada, to rentowność obligacji także spada. Jednak wzrasta ich cena. Dlaczego?

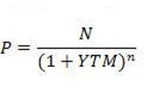

Taka właściwość wynika z formuły wyceny obligacji opartej na wartości pieniądza w czasie. Do ustalenia aktualnej ceny obligacji inwestor dyskontuje wszystkie pozostałe płatności z obligacji, stąd im niższe stopy procentowe, tym niższe dyskonto płatności, a tym samym cena samej obligacji wzrasta i odwrotnie. Omówmy te zależności na przykładzie:

Przykład

Inwestor nabywa pięcioletnie obligacje korporacyjne o wartości nominalnej 1000 zł, ze stałym oprocentowaniem na poziomie 6%. Przy założeniu, że inflacja wynosi 1%, a główna stopa procentowa 1,5% – inwestor w danej chwili może oczekiwać korzystnego zwrotu z inwestycji na poziomie 5% ponad inflację oraz 4,5% więcej niż krótkoterminowa stopa procentowa.

Zakładając, że dwa lata później inflacja wzrośnie do 2,5%, a stopa referencyjna wzrośnie do 3,5% – co oznacza dla inwestora?

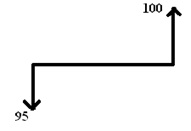

Po pierwsze zysk na poziomie 3,5% ponad inflację nie jest już tak spektakularny. Po drugie wraz ze wzrostem poziomu stóp procentowych emitenci obligacji dostosowują wysokość oprocentowania swoich papierów dłużnych do sytuacji rynkowej. Kolejne emitowane obligacje będą wyżej oprocentowanie – prawdopodobnie około 7,25%. Oznacza to, że inwestorzy nie będą zainteresowani nabywaniem niżej oprocentowanych obligacji po cenie nominalnej na rynku wtórnym. Rynek wyceni te papiery odpowiednio poniżej ceny nominalnej – np. 93%, (kwotowo 930 zł). Niższa cena pozwoli zrekompensować niższe oprocentowanie obligacji.

Podobnie zależność stóp procentowych działa w przeciwną stronę – w przypadku gdy Rada Polityki Pieniężnej podejmie decyzję o podwyższeniu stóp procentowych – ceny obligacji na rynku wtórnym odpowiednio wzrosną, np. do 104% wartości nominalnej.

Taki wpływ stopy procentowej oraz metody wyceny obligacji na podstawie jej zmiany spowodował, że znacznie większą popularnością na rynku cieszą się emisje z tzw. zmienną stopą procentową. Zmienna stopa procentowa obligacji oznacza, że oprocentowanie papierów jest określone jako suma stałej marży oraz stopy procentowej (najczęściej WIBOR3M lub WIBOR6M). Takie zabieg pozwala w większym stopniu dostosowywać rentowność papierów do aktualnej sytuacji rynkowej.

Perspektywy

Biorąc pod uwagę bieżący, rekordowo niski poziom stóp procentowych, można założyć, że dalsze obniżki jeżeli się pojawią to będą raczej nieznaczne. Mimo wszystko dzisiejszy trend rynkowy pozwala oczekiwać dalszych pozytywnych sygnałów z rynku obligacji. Wzrost zainteresowania obligacjami korporacyjnymi ze strony inwestorów indywidualnych, a także znaczny napływ środków do funduszy inwestycyjnych związanych z obligacjami wpłynął na wzrost cen większości obligacji przedsiębiorstw. Dzięki silnemu popytowi oraz w warunkach ograniczonej podaży (potencjalnych emitentów nadal jest stosunkowo niewielu) obligacje stanowią coraz bardziej interesującą alternatywę do pozyskania kapitału dla przedsiębiorstw, jednocześnie stanowiąc dobry zamiennik do lokat bankowych.

Analitycy rynkowi spodziewają się zmiany koniunktury oraz podnoszenia stóp procentowych w przeciągu kolejnych 2-3 lat. Oznacza to, że warto dziś zastanowić się nad zakupem długoterminowych papierów wartościowych opartych na zmiennym oprocentowaniu, które w perspektywie pozwolą nam osiągnąć wyższe stopy zwrotu w przyszłości. Wraz z pojawieniem się pierwszych wzrostów stóp procentowych można spodziewać się spadku zainteresowania papierami ze stałym kuponem wśród inwestorów z rynku wtórnego.

Podsumowując, teoretycznie najlepszy czas na zakup obligacji to taki, kiedy przewiduje się spadek stóp procentowych, natomiast najlepszy moment na sprzedaż jest wtedy, gdy uprzedzimy ich wzrost. W aktualnych warunkach spadków stóp procentowych obligacje będące w posiadaniu inwestorów zyskują cenowo.