Inwestor, który ma zamiar przeznaczyć swoje środki finansowe na zakup obligacji korporacyjnych powinien dokonać szczegółowej analizy finansowej emitenta obligacji. Rzetelnie przeprowadzona analiza pozwoli inwestorowi podjąć racjonalną decyzję dotyczącą zakupu obligacji danej spółki. Na samym początku inwestor powinien spojrzeć na model biznesowy spółki, na to jaką ma pozycję na rynku oraz na jakie narażona jest ryzyko. Wstępna analiza pozwoli pokazać co wyróżnia emitenta, jaką ma przewagę konkurencyjną oraz czy jego działalność jest perspektywiczna. Kolejnym elementem analizy emitenta jest już stricte analiza danych pochodzących ze sprawozdań finansowych. Czytając sprawozdanie finansowe spółki należy uważnie czytać różnego rodzaju adnotacje, ponieważ spółki w celu pokazania jak najlepszych danych finansowych, dokonują różnego rodzaju zabiegów księgowych, by „upiększyć” sprawozdanie, związanych np. z nie uwzględnianiem kosztów w danym okresie. Najważniejsze elementy sprawozdania finansowego to bilans, rachunek zysków i strat oraz rachunek przepływów pieniężnych. Na podstawie analizy tych elementów inwestor ma wgląd do tego co dzieje się w przedsiębiorstwie. Inwestorzy wykorzystują szereg wskaźników finansowych, które pozwalają im ocenić czy przedsiębiorstwo nie jest zbyt mocno zadłużone, czy bezproblemowo reguluje swoje zobowiązania oraz czy jest odpowiednio rentowne i płynne. Po przeprowadzeniu tak szczegółowej analizy emitenta, inwestor jest w stanie podjąć racjonalną decyzję kupując obligacje atrakcyjnej spółki. Dla przykładu przeanalizowaliśmy spółkę Marvipol S.A. z głównego parkietu giełdy. Marvipol S.A. to spółka działająca w branży deweloperskiej. Oferuje szeroki wachlarz usług w zakresie pozyskiwania gruntów, tworzenia projektów budowy, uzyskiwania zezwoleń na budowę oraz nadzór nad wykonawstwem i przekazywaniem nieruchomości klientom. Spółka jest również jedynym przedstawicielem na Polskę marek samochodów takich jak Aston Martin, Jaguar, Lotus, Land Rover, Range Rover oraz Caterham. Zajmuje się świadczeniem usług serwisowych oraz obrotu częściami zamiennymi do tych marek.

Analiza zadłużenia pozwala zobaczyć jak wygląda struktura zadłużenia, co jest głównym źródłem finansowania działalności spółki oraz czy spółka ma problemy z regulowaniem swoich zobowiązań. Przedsiębiorstwa, które zbyt mocno finansują się kapitałem obcym będą mniej atrakcyjne dla inwestorów i banków. Banki będą obciążały takie przedsiębiorstwa większym kosztem związanym z udzielanymi kredytami i pożyczkami, a inwestorzy będą wymagali większej stopy zwrotu z zainwestowanego kapitału. Jednak nie oznacza to, że spółki powinny zrezygnować z wykorzystywania kapitałów obcych i finansować się tylko własnymi środkami. Dzięki zastosowaniu obcych źródeł finansowania, przedsiębiorstwo jest w stanie rozwijać swoją działalność i osiągać większe korzyści. Kluczowe jest tutaj pokrycie kosztu kapitału obcego z wypracowanej nadwyżki finansowej, wtedy w takim przedsiębiorstwie występuje dodatni efekt dźwigni finansowej. Oznacza to, że środki z zaciągniętych zobowiązań są dobrze wykorzystywane.

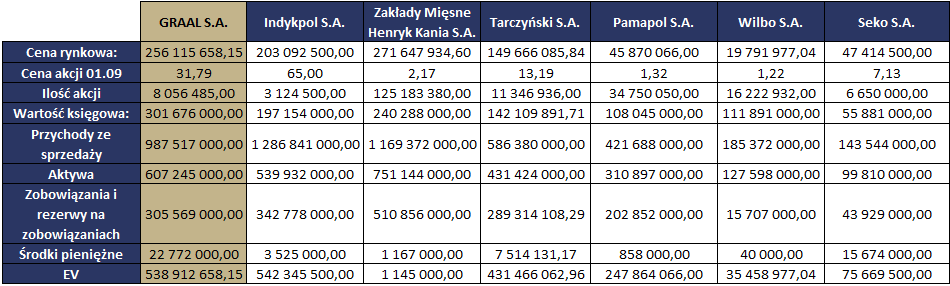

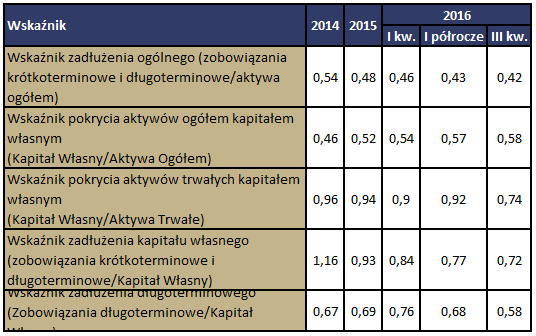

Tabela 1. Wskaźniki zadłużenia Marvipol S.A.

Źródło: Opracowanie własne

Wskaźnik zadłużenia ogólnego pokazuje w jakim stopniu aktywa spółki są finansowane za pomocą kapitału obcego. W Marvipol S.A. w analizowanym okresie wskaźnik systematycznie spadał z wartości 54% w roku 2014 do wartości 42% na koniec III kw. 2016 r. Wpływ na spadek wskaźnika miała malejąca wartość zobowiązań w tym szczególnie zobowiązań krótkoterminowych, których wartość od końca 2014 r. do połowy 2016 spadła prawie o 80%. W tym okresie również spadała wartość aktywów, które do połowy 2016 r. spadły o ponad 11%. Niska wartość poziomu ogólnego zadłużenia świadczy o tym, że przedsiębiorstwo głównie finansuje się kapitałem własnym.

Kolejne dwa wskaźniki dotyczą pokrycia aktywów ogółem i aktywów trwałych za pomocą kapitału własnego. Wskaźnik pokrycia aktywów ogółem kapitałem własnym w badanym okresie nieprzerwanie wzrastał od poziomu 46% w roku 2014 do poziomu 58% na koniec III kw. 2016 r. Wskaźnik ten od roku 2015 był na dobrym poziomie tzn. powyżej 50%. Świadczy to o tym, że firma głównie finansuje swoje aktywa z kapitału własnego.

Wskaźnik pokrycia aktywów trwałych za pomocą kapitału własnego od 2014 r. do III kw. 2016 r. spadł z poziomu 96% do poziomu 74%. Wskaźnik ten jest na słabym poziomie, jednak główny wpływ na to ma zwiększenie się inwestycji długoterminowych, a w tym udzielonych pożyczek głównie jednostkom powiązanym.

Wskaźnik zadłużenia kapitału własnego w Marvipol S.A. przez cały badany okres był na bardzo dobrym poziomie. Wartość wskaźnika systematycznie spadała z 1,16 w roku 2014 do 0,72 na koniec III kw. 2016 r. Wpływ na to miała malejąca wartość zobowiązań – głównie krótkoterminowych przy niewielkich zmianach poziomu kapitału własnego. Dobra wartość tego wskaźnika świadczy o tym, że spółka bez problemu może pokryć swoje zobowiązania z kapitału własnego.

Wskaźniki zadłużenia długoterminowego spółki utrzymuje się na dobrym poziomie. Początkowo w latach 2014 i 2015 oraz w I kw. 2016 r. nastąpił wzrost tego wskaźnika z poziomu 0,67 do poziomu 0,76. Wpływ na to miał wzrost poziomu zobowiązań długoterminowych. W kolejnych kwartałach ten wskaźnik spadał i na koniec III kw. 2016 r. wyniósł 0,58. Świadczy to o tym, że w spółce zmniejszył się poziom zobowiązań długoterminowych. Niska wartość wskaźnika informuje o tym, że Marvipol S.A. nie jest zbyt mocno zadłużony.

Analiza płynności przedsiębiorstwa to kolejny ważny element analizy finansowej. Pozwala pokazać czy przedsiębiorstwo jest w stanie regulować swoje bieżące zobowiązania za pomocą płynnych środków finansowych. Taka analiza informuje o tym, czy dany podmiot gospodarczy jest w stanie przetrwać na rynku w krótkim horyzoncie czasowym. Ważne jest to, żeby ilość środków finansowych pozwalała regulować zaciągnięte zobowiązania, jednak zbyt duża ilość tych środków świadczy o nadpłynności przedsiębiorstwa. Nadmierna płynność oznacza, ze przedsiębiorstwo nieudolnie gospodaruje swoimi środkami finansowymi. Podmioty gospodarcze powinny wykorzystywać swoje aktywa obrotowe w sposób, który generuje wynik finansowy.

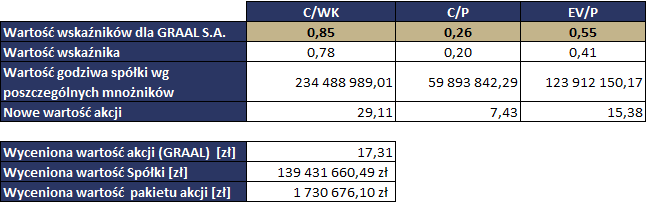

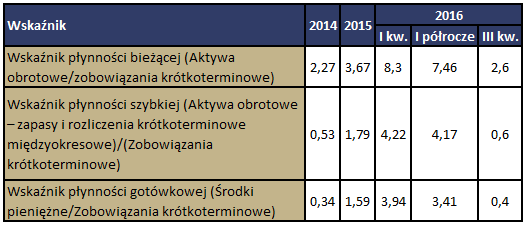

Tabela 2. Wskaźniki płynności finansowej Marvipol S.A.

Źródło: Opracowanie własne

Wskaźnik płynności bieżącej Marvipol S.A. w całym analizowanym okresie był ponad normą. Informuje to o nadpłynności przedsiębiorstwa. Spółka nie potrzebuje tak dużej ilości płynnych aktywów, szczególnie środków pieniężnych na rachunku i w kasie. Część tych środków powinna zostać przeznaczona na działania generujące wynik finansowy. W roku 2014 wskaźnik ten wynosił 2,27 co oznacza, że wartość aktywów obrotowych była 2,27 razy większa od wartości zobowiązań krótkoterminowych. Do końca I kw. 2016 r. wskaźnik płynności wzrósł do poziomu 8,30. Wpływ na to miał spadek aktywów obrotowych o niecałe 30% i równoczesny spadek wielkości zobowiązań krótkoterminowych o prawie 81%. W kolejnych dwóch kwartałach nastąpił spadek tego wskaźnika do poziomu 2,60 na koniec III kw. 2016 r. Zjawisko to spowodował wzrost wartości zobowiązań krótkoterminowych przy równoczesnym spadku wartości aktywów obrotowych.

Wartość wskaźnika płynności szybkiej zachowywała się w podobny sposób jak płynności bieżącej. Początkowo wskaźnik od 2014 wzrósł z poziomu 0,53 do poziomu 4,22 na koniec I kw. 2016 r. Wpływ na to miał znaczny spadek zobowiązań krótkoterminowych oraz prawie dwukrotny spadek poziomu zapasów. W kolejnym okresie wskaźnik zniżkował do poziomu 0,6 w III kw. 2016 r. Na co wpłynął wzrost poziomu zobowiązań krótkoterminowych i spadek zapasów. Poziom wskaźnika na koniec III kw. 2016 r. tj. 0,6 informuje, że spółka ma zbyt mało aktywów o wysokim stopniu płynności do pokrywania bieżących zobowiązań. Związane jest to z tym, że główny udział w aktywach obrotowych mają mało płynne zapasy. W III kw. 2016 r. zapasy stanowiły prawie 77% aktywów obrotowych.

Wskaźnik płynności gotówkowej spółki przez cały podlegający analizie okres był zbyt wysoki, co świadczy o zbyt dużej ilość środków pieniężnych trzymanych na rachunku bankowym i w kasie. Na koniec I kw. 2016 r. wskaźnik ten osiągnął bardzo wysoką wartość – 3,94 co informuje, że środki pieniężne pokrywają zobowiązania bieżące prawie czterokrotnie. Świadczy to złym gospodarowaniu spółki środkami pieniężnymi. Przedsiębiorstwo powinno zainwestować środki w aktywa, które wypracowują wynik finansowy. Na koniec III kw. 2016 r. wartość wskaźnika spadła do poziomu 0,4 – co dalej jest ponad normą. Jednak z bilansu wynika, że spółka zmniejszyła poziom środków pieniężnych o prawie 82% w odniesieniu do poprzedniego kwartału.

Z powyższej analizy wynika, że spółka Marvipol S.A. jest w dobrej kondycji finansowej zarówno pod kątem zadłużenia jak i płynności finansowej. Spółka nie jest zbyt mocno zadłużona, finansuje się głównie kapitałem własnym, dzięki czemu bez problemu może pokryć swoje zobowiązania za pomocą tego kapitału. Pod względem płynności finansowej w spółce występuje nadpłynność. Marvipol S.A. ma zbyt dużą ilość aktywów obrotowych w stosunku do zobowiązań krótkoterminowych. Główną tego przyczyną jest wysoki poziom zapasów i środków pieniężnych w kasie i na rachunku. Jednak nadpłynność spółki jest dużo mniej niebezpieczna niż jej niedostateczna płynność. Również warto zaznaczyć, że w III kw. 2016 r. sytuacja płynności spółki znacznie się poprawiła i wskaźniki płynności w tym okresie oscylowały dużo bliżej optymalnych wartości.

Podsumowując można stwierdzić, że bez przeprowadzonej analizy finansowej podejmowanie decyzji przez właścicieli przedsiębiorstwa, menadżerów i inwestorów będzie nieracjonalne. Nie znając sytuacji finansowej przedsiębiorstwa i zjawisk w nim zachodzących określanie strategii bądź podjęcie rozsądnej decyzji finansowej jest niemożliwe, ponieważ nie wiemy co trzeba w przedsiębiorstwie zmienić, nie wiemy czy przedsiębiorstwo jest dostatecznie rentowne, nie mam informacji o tym czy przedsiębiorstwo ma problemy z płynnością, czy jest zbyt zadłużone oraz nie wiemy czy przedsiębiorstwo rozwija się i zwiększa swoją wartość. W przypadku inwestorów zainteresowanych inwestycją w daną spółkę, nie powinni oni podejmować decyzji inwestycyjnych nie znając sytuacji finansowej tego przedsiębiorstwa.

Autor: Tomasz Styrcula

Otrzymany wynik informuje, że w momencie zmiany stopy dochodu o 1 pkt. procentowy, wartość obligacji zmieni się w przybliżeniu o 2,6765 pkt. procentowego.

Otrzymany wynik informuje, że w momencie zmiany stopy dochodu o 1 pkt. procentowy, wartość obligacji zmieni się w przybliżeniu o 2,6765 pkt. procentowego.